الرسالة المضللة لسوق السندات

بقلم: Richard Cookson

المصدر: بلومبرغ - مقال رأي

02:24 مساءً 09 أغسطس 2021 حدثت فى 05:19 مساءً 24 نوفمبر 2023

Richard Cookson was head of research and fund manager at Rubicon Fund Management. He was previously chief investment officer at Citi Private Bank and head of asset-allocation research at HSBC.

تعديل مقياس القراءة

عندما يتعلق الأمر بالأسواق المالية، يكون للرويات تأثير كبير – لكن غالباً ما تكون مضللة. أدى الانخفاض الكبير (وغير المتوقع) في عوائد سندات الخزانة الأمريكية طويلة الأجل من حوالي 1.75% في أواخر مارس إلى 1.15% في الآونة الأخيرة، إلى إقناع العديد من المستثمرين بأن محافظي البنوك المركزية كانوا على حق طوال الوقت، وأن التضخم الأسرع الذي يشهده العالم حالياً، مؤقت وسوف يتباطأ مرة أخرى عندما تخف اختناقات سلاسل التوريد الناجمة عن الجائحة. تكمن المشكلة في أن جزءاً كبيراً من انخفاض العوائد لا علاقة له بالتضخم. حتى أن الجزء الذي له علاقة بالتضخم، لا يشير إلى أي شيء ذي أهمية حول الاتجاه الذي يسلكه التضخم.

العائد الحقيق

هناك طرق عدة للتفكير في هذا الأمر. أولها، هو أن تحركات عوائد السندات لا تعكس فقط توقعات التضخم. بعبارة بسيطة، يُعدّ العائد الحقيقي (وهو ما تحصل عليه بعد احتساب التضخم) ومعدل التضخم المتوقع على مدى عمر السند، المكونين الرئيسيين لعائد سندات الخزانة. (هناك، أو يجب أن تكون هناك، علاوة مخاطرة إذا كانت التوقعات بشأن كل من العائد الحقيقي والتضخم خاطئة، لكن لنضع هذا جانباً في الوقت الحالي). يعكس الانخفاض في عوائد السندات لأجل 10 سنوات في الأشهر القليلة الماضية انخفاضاً في العوائد الحقيقية، وهو ما يمكن رؤيته بسهولة من خلال العائد على سندات الخزانة المحمية من التضخم لمدة 10 سنوات، أو (TIPS). في منتصف شهر مارس، ارتفع العائد على سندات الخزانة المحمية من التضخم لمدة 10 سنوات إلى "أعلى مستوى له" عند (-0.58%) قبل أن ينخفض إلى (-1.20%). ومع ذلك، ارتفعت مقاييس توقعات التضخم خلال الفترة ذاتها.

يأتي الانخفاض في العوائد الحقيقية أيضاً مع قصة تتوافق مع رواية التضخم: النمو الاقتصادي الأمريكي يتباطأ، وبالتالي يحد من ضغوط التضخم التي يقودها الطلب. حسناً، سيتباطأ النمو، لكن هذا سيحدث دائماً نظراً للانتعاش القوي جداً في النصف الأول من العام. وهناك فرق كبير بين معدل نمو أضعف قليلاً، حيث يتم تمرير العصا من الحكومة إلى القطاع الخاص، ويتوقف الطلب. يجب ألا ننسى أن الديمقراطيين يسيطرون على الحكومة، وسواء كان ذلك للأفضل أو للأسوأ، فإنهم لا ينفرون من إنفاق تريليونات أكثر من الدولارات على الاقتصاد. إذا نظرنا إلى الأمر بطريقة أخرى، فإن الصدمة الحقيقية تكمن في أن التكلفة الحقيقية للاقتراض الحكومي هبطت إلى مستوى قياسي منخفض من حيث القيمة الحقيقية.

جزء من الإجابة هو أن أحد أذرع الحكومة - البنك المركزي - كان يشتري السندات الصادرة من ذراع آخر للحكومة هو وزارة الخزانة. حتى الآن في هذا العام، اشترى الاحتياطي الفيدرالي ما قيمته حوالي 490 مليار دولار من إجمالي 2.7 تريليون دولار من صافي إصدارات الخزانة.

عوائد أقل من الصفر

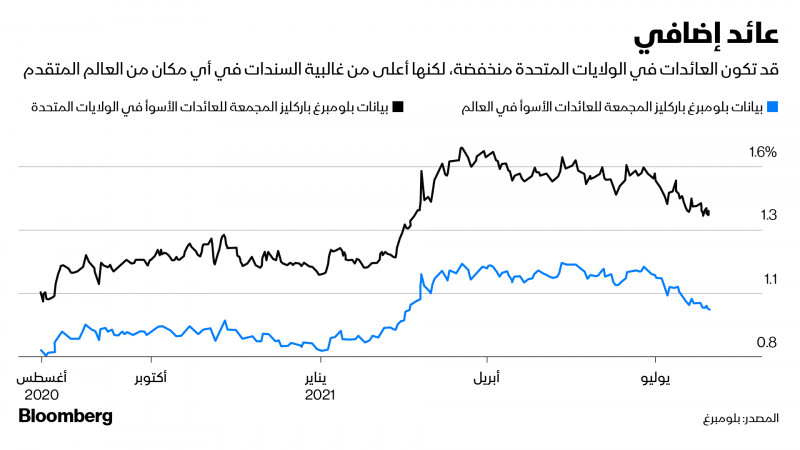

يترك هذا مبلغ 2.2 تريليون دولار بحاجة إلى مكان يأوي إليه، وهي المساحة التي تلعب فيها كيمياء الأسواق المالية. حتى لو بدت العوائد في الولايات المتحدة منخفضة بشكل صادم، فإن سندات الخزانة لديها على الأقل شيء يمكن تحديده كعائد. هناك سندات بحوالي 16 تريليون دولار على مستوى العالم بعوائد أقل من الصفر، وفقاً للبيانات التي جمعتها بلومبرغ. في العادة، أي مستثمر أجنبي يشتري الأصول الأمريكية، عليه أن يتحمل مخاطر تقلبات العملة. ولكن نظراً لأن المعدلات قصيرة الأجل في الولايات المتحدة منخفضة للغاية، ولأن الاحتياطي الفيدرالي أغرق العالم بالدولارات، فإنه يمكن للمستثمرين الأجانب شراء سندات الخزانة الأمريكية المحوطة بعملاتهم الخاصة، مع زيادة كبيرة في العائد مقارنة بالبدائل المحلية، وذلك بفضل ما يسمى مقايضة عملات الأساس.

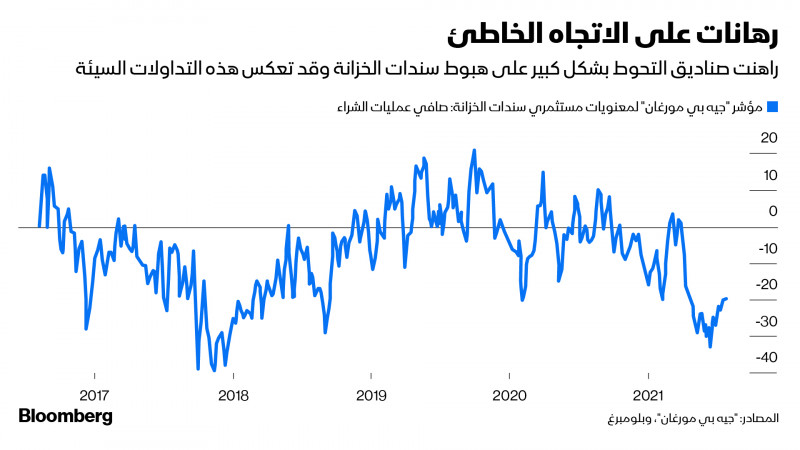

ومع ارتفاع أسعار الديون الأمريكية، تقلصت الفجوة بين العوائد قصيرة الأجل، وطويلة الأجل، ما اضطر العديد من صناديق التحوط التي كانت تراهن على عكس ذلك، أن تعكس تداولاتها تلك. وهذا يعني في الواقع، بيع سندات قصيرة الأجل وشراء سندات طويلة الأجل. ومع ارتفاع السندات طويلة الأجل، قفزت ما يسمى بالصناديق المتخصصة مثل مستشاري تداول السلع وما شابه ذلك إلى السوق للاستفادة من الزخم، ما أدى إلى مزيد من الضغط على العائدات للانخفاض.

بالكاد تراجعت توقعات التضخم مع كل هذا. ويعود هذا جزئياً كما أظن، إلى أن الغالبية العظمى من المستثمرين يتوقعون تراجع التضخم، رغم أنه جاء أقوى مما كان متوقعاً. يتناسب هذا مع تجربتهم على مدار الأعوام الخمسة والعشرين الماضية، ويتوافق مع رواية البنوك المركزية، ويردد صدى ما يعتقدون (خاطئ) بأن سوق السندات تخبرهم به.

توقعات ضئيلة بتراجع التضخم

لكن مع ذلك، ورغم أن السيارات المستعملة تعتبر مثالاً شاذاً نوعاً ما، إلا أن الأدلة على أن معدلات التضخم الإجمالية على وشك الانخفاض ضئيلة للغاية. لا تزال أسعار الواردات في ارتفاع، ومن المرجح أن تستمر في الارتفاع بناءً على أسعار الصادرات من كوريا الجنوبية، التي تعد رائدة أسعار التجارة العالمية. كانت أسعار الخدمات، التي تمثل نحو ثلثي الاقتصاد، ترتفع بحوالي 3% وفق آخر إحصاء، ويبدو أنها سترتفع أكثر. مستويات مخزونات الشركات منخفضة نسبة إلى الطلب، وهو وضع سيستغرق حله أشهراً وفصولاً عدة، وليس أسابيع قليلة.

يجب ألا تعتقد بأن الأسواق - أو البنوك المركزية - لديها أي فكرة خاصة عن التضخم. في مارس 2020، كانت سوق السندات تشير إلى أنها تتوقع معدل تضخم عند 0.25% في السنوات الخمس المقبلة، لكنها تشير الآن إلى تضخم بمعدل 2.7%، وأعتقد بشدة أن ذلك الرقم سيرتفع.