ملياردير باريس يدعم صفقة غير معهودة في سوق شركات الشيك على بياض الأوروبية

بقلم: Chris Hughes

المصدر: بلومبرغ - مقال رأي

09:00 صباحاً 23 مايو 2022 حدثت فى 10:43 صباحاً 01 ديسمبر 2023

Chris Hughes is a Bloomberg Opinion columnist covering deals. Previously, he worked for Reuters Breakingviews, the Financial Times and the Independent newspaper.

تعديل مقياس القراءة

تميل أكبر الصفقات الرأسمالية الفرنسية لأن تجمع مزيجاً من روّاد الأعمال الطموحين، والهياكل المالية المعقّدة، والمبالغ الهائلة من الديون. ومما لا شك فيه أن أحدث صفقة في سوق شركات "الشيك على بياض" الأوروبي، تحقق جميع هذه العناصر.

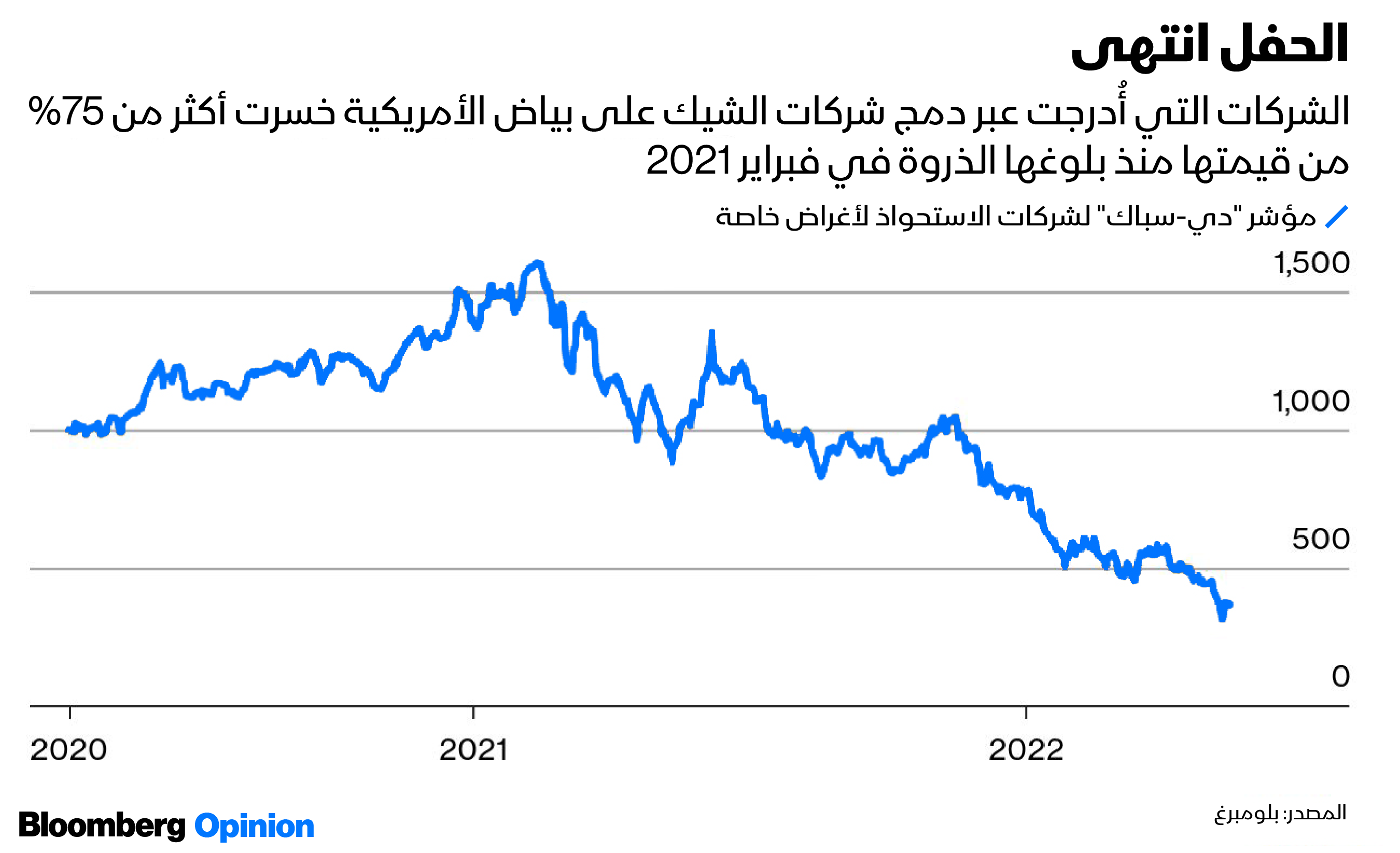

نخبة من أبرز رجال الأعمال الأوروبيين في الخارج لم تقلقهم فقاعة سوق شركات الشيك على بياض الأمريكية التي وقعت خلال العام الماضي، ومضوا في الصفقات بطريقة تثبت أن شركات الاستحواذ ذات الأغراض الخاصة لا تتعلق بفائض الإيرادات الجريئة فحسب.

فأتم أقطاب الأعمال هؤلاء صفقة ذكية. لكن السؤال، هل تكون هذه الصفقة ذكية "أكثر من اللازم" بالنسبة إلى سوق الأسهم؟

صفقة اندماج

بالملخص فإن القصة تتعلق بشركة "بيغاسوس إنتبرينيال أكويزيشن كومباني أوروبا" (Pegasus Entrepreneurial Acquisition Company Europe) التي أدرجت بأمستردام في شهر ديسمبر، وجمعت 210 ملايين يورو (218 مليون دولار)، وسعيها للاندماج مع ما وصفتها بـ"شركة أوروبية النمو". ويدعم عملية جمعها التمويل كل من ملياردير شركات المنتجات الفاخرة برنارد أرنو، وشركة إدارة الأصول الفرنسية "تيكيهاو كابيتال" (Tikehau Capital).

استثمارات تحت الضوء: "بتكوين" و"باي بال" ومنصة ترمب

بينما تتضمن قائمة الرعاة الداعمين كلاً من بيير كويليت، وهو رجل الأعمال والرئيس التنفيذي، وكذلك جان بيير موستير الرئيس السابق لشركة "يونيكريديت" (UniCredit)، ودييغو دي جيورجي، الرئيس السابق للأعمال المصرفية الاستثمارية في "بنك أوف أمريكا".

فخلال الأسبوع الماضي، وافقت شركة الشيك على بياض على صفة اندماج مع "إف إل" (FL Entertainment)، وهي شركة إعلامية مقرها باريس مدعومة من قبل شركة الترفيه العملاقة "فيفندي" (Vivendi). وفعلت كما تصرفت شركة "فيفندي" في عصر "فقاعة الدوت كوم"، حين استعانت بتدفق نقدي موثوق حصلت عليه من شركة مرافق المياه الخاصة بها لتمويل تنوعهّا في وسائل الإعلام والاتصالات. فيجمع هذا الكيان المصغّر شركتين لا يبدو بينهما اتصال واضح، وهما: شركة "بانيجاي" (Banijay) للإنتاج التلفزيوني التي تقف وراء برنامجي "ماستر شيف" و"تيمتيشن آيلاند"، وشركة أخرى هي تطبيق المراهنات "بيتكليك" (Betclic).

العلاقة التشغيلية بين مشاهدة البرامج التلفزيونية، والمراهنة على مباريات الملاكمة لا يبدو واضحاً. من الناحية المالية، تستفيد "بانيجاي" من قدرتها على استخدام التدفق النقدي الناتج من تطبيق "بيتكليك" واستثماره. إلا أن "إف إل" لا تستطيع تمويل توسعها الذاتي إلى أجل غير مسمى. وفي الوقت التي استطاعت فيه سلسلة من عمليات الاستحواذ غير المباشرة بالإضافة إلى صفقة استحواذ كبرى على مجموعة الإنتاج "إنيدمول شاين" (Endemol Shine) جعل "بانيجاي" أكبر لاعب في الصناعة خارج الولايات المتحدة، إلا أنه أثقلها بالديون. كذلك، فإن "إف إل" لا تزال بوضع لا يعطيها الصدارة في سوقها.

الطرح للاكتتاب

ولقد حان الوقت بالنسبة لها لجمع الأموال وترتيب الأوضاع. أما الخطوة التالية التقليدية المتمثلة بالطرح لاكتتاب أولي عام، تبدو صعبة بالنظر إلى ضعف أسواق الأسهم، خاصةً بالنسبة إلى مجموعة يعاني تاريخها المالي من التعقيد بسبب الإبرام المتسلسل للصفقات.

ما عليك سوى أن تدخل حسابات شركة "بيغاسوس"، لتجد أن المساهمين الحاليين الذين قدموا حوالي نصف التمويل لصفقة الشيك على بياض، هم يدعمون الصفقة مع "إف إل". بينما توفر الأداة الاستثمارية لعائلة الملياردير الإيطالي أغنيلي بالإضافة إلى "أكسا انفستمنت مانجرز" (Axa) زيادة في القيمة.

وفي الواقع لا يزال ستيفان كوربيت، وهو مؤسس شركة "بانيجاي" ورائد أعمال تلفزيون الواقع، يضخّ المزيد من الأموال. وبالمجمل، تم الالتزام بأكثر من 620 مليون يورو نقداً حتى الآن، حيث خُصّص معظم هذا المبلغ للدفع مقابل شراء حصة مستثمر مشارك في "بيتكليك"، بينما يبقى باقي المبلغ متاحاً لخفض الرافعة المالية.

بنوك عالمية تهرب من سوق "الشيك على بياض" التي ساعدت في تأسيسها

الحماس للصفقة يعكس تلبيتها لشروط "بيغاسوس". حيث ترفع هذه الصفقة قيمة شركة "إف إل" لتبلغ 7.2 مليار يورو، أي 11 ضعف توقعات الشركة لأرباحها قبل الفوائد والضرائب والاستهلاك والإهلاك هذا العام. ولا يبدو أن هذا المبلغ صعب التحقق، عند معرفة أن شركة الإنتاج الأمريكية "لايونز غيت" (Lions Gate Entertainment Corp) تُتداول أعلى 14 مرة، بينما نظراؤها في قطاع المراهنات في بريطانيا، وهما "إنتينمنت" (Entain) و"فلاتر" (Flutter Entertainment)، تُتداولان بأكثر من 10 و17 مرة على التوالي.

بالنسبة إلى "إف إل"، فسيحتفظ كوربيت بالسيطرة على الشركة من خلال أسهم الأفضلية. وبذلك يكون حصل على عملية دمج واستحواذ حققت إدراجاً بالسوق وبعض الحلفاء الأقوياء. يحصل شركاؤه الحاليون إما على تخارج نقدي جزئي أو حصة يمكن بيعها لاحقاً. وليس من الواضح ما هي بدائلهم.

تداول محدود

ماذا عن المستثمرين العاديين في صفقة شركة الاستحواذ ذات الأغراض الخاصة؟ قد تكون الصفقة غير مكلفة وتضع "إف إل" في وضعية تمكّنها من المزيد من التوسع، ولكن من المتوقع أن تكون مع طرحها شركة عامة غير تقليدية مع سيطرة المؤسس وبعض الأسهم الفردية الكبيرة. كما سيتم تداول الأسهم بشكل محدود في المقام الأول.

بشكل شبه مؤكد، سيكون هناك المزيد من عمليات الاستحواذ، لذلك يحتاج المستثمرون إلى الوثوق في عقلية الاندماج والاستحواذ التي يتبعها كوربيت. وستكون الرافعة المالية في البداية أعلى من المستوى المدر للأرباح قبل الفوائد والضرائب والاستهلاك والإهلاك بثلاث مرات. وما لم يتم فصل "بيتكليك" في نهاية المطاف، فقد يؤدي وجود التطبيق إلى إبعاد المستثمرين الجُدُد الذين لا يريدون أي شيء يتعلق بالمقامرة.

مع ذلك، فإن هذه ليست تقنية بعيدة تعتمد على "ما قبل الإيرادات". إذ يفوق استثمار السمعة إلى حد كبير الالتزام المالي لكبار الأثرياء. وقد يتعثر الأمر بالنسبة لصفقة الشيك على بياض الأوروبية حتى قبل أن تبدأ، ولكن هذه الصفقة لن تغيب عن الاهتمام بشدة نظراً لحجمها وندرتها والأطراف المعنية. ولا أحد منهم يستطيع تحمّل أي آثار ارتباك لاحقة ستنتج عن الأمر.