مستثمرو السندات يتأهبون لمزيد من الاضطرابات وسط رفع أسعار الفائدة

السندات المرتبطة بالطاقة تكبدت أقل نسبة انخفاض خلال فترة التراجع

09:58 صباحاً 12 سبتمبر 2022 حدثت فى 05:19 مساءً 24 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

سادت حالة من الهلع خلال الأشهُر الـ12 الماضية بين مستثمري السندات على مستوى العالم، وبلغت ذروتها خلال فترة السوق الهابطة الاستثنائية، فيما تلوح علامات التراجع قريباً.

كانت الخسائر المكونة من رقمين هي القاعدة بالنسبة إلى مستثمري الدخل الثابت في عام 2022، سواء كان ذلك من خلال مدة السندات أو نوع الدَّين أو طبيعة القطاع الذي تنتمي إليه الجهة المُصدِّرة للسندات. وقد يلوح مزيد من الانخفاضات في الأفق مع استمرار البنوك المركزية في بذل الجهود لترويض أعلى معدل تضخم منذ عقود.

قالت بولين كريستال، مديرة محفظة في "كابستريم كابيتال" (Kapstream Capital) في سيدني: "لا يزال هناك بعض الألم الذي ينتظرنا، فالاحتياطي الفيدرالي، على وجه الخصوص، ملتزم للغاية إعطاء التضخم الأولوية بدلاً من القلق بشأن الركود".

اقرأ أيضاً: خطاب باول المتشدد يعصف بأسهم التكنولوجيا الرابحة ويحفز عائدات السندات

سجّل أداء سندات الخزانة على مستوى العالم أسوأ مستوى مقارنة بسندات الشركات وسندات الدَّين المُورّقة منذ أوائل عام 2021. وتعرضت السندات الحكومية الأميركية لضغوط في الآونة الأخيرة، إذ شرع مجلس الاحتياطي الفيدرالي في حملة تشديد هي الأكثر صرامة منذ ثمانينيات القرن الماضي، وقرر مواصلة رفع أسعار الفائدة لكبح التضخم إلى هدفه البالغ 2%.

كان الدَّين الحكومي هو الأكثر تضرراً، بالنظر إلى أن جزءاً كبيراً من السوق كان يقدم عوائد سلبية قبل عام. تجاوز مخزون السندات ذات العوائد دون الصفر 15 تريليون دولار في ذلك الوقت، إذ دفع المستثمرون مقابل حيازة سندات ألمانية ويابانية لأجل 10 سنوات، إلى جانب سندات إيطالية لأجل عامين.

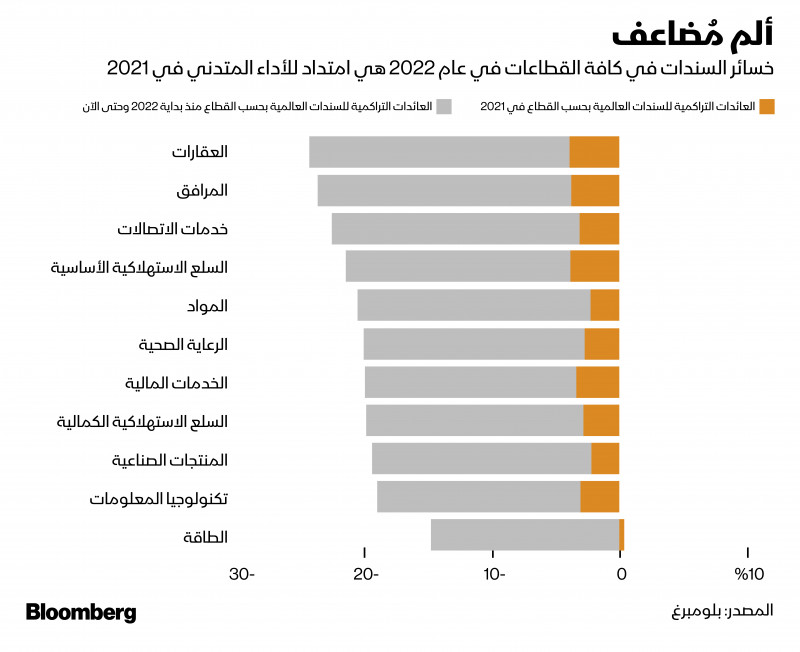

تصدّرت خسائر السندات في عام 2022 بجميع القطاعات تقريباً الخسائر التي سُجّلَت العام الماضي، وتكبّدت السندات المرتبطة بالطاقة أقل نسبة انخفاض خلال فترة التراجع.

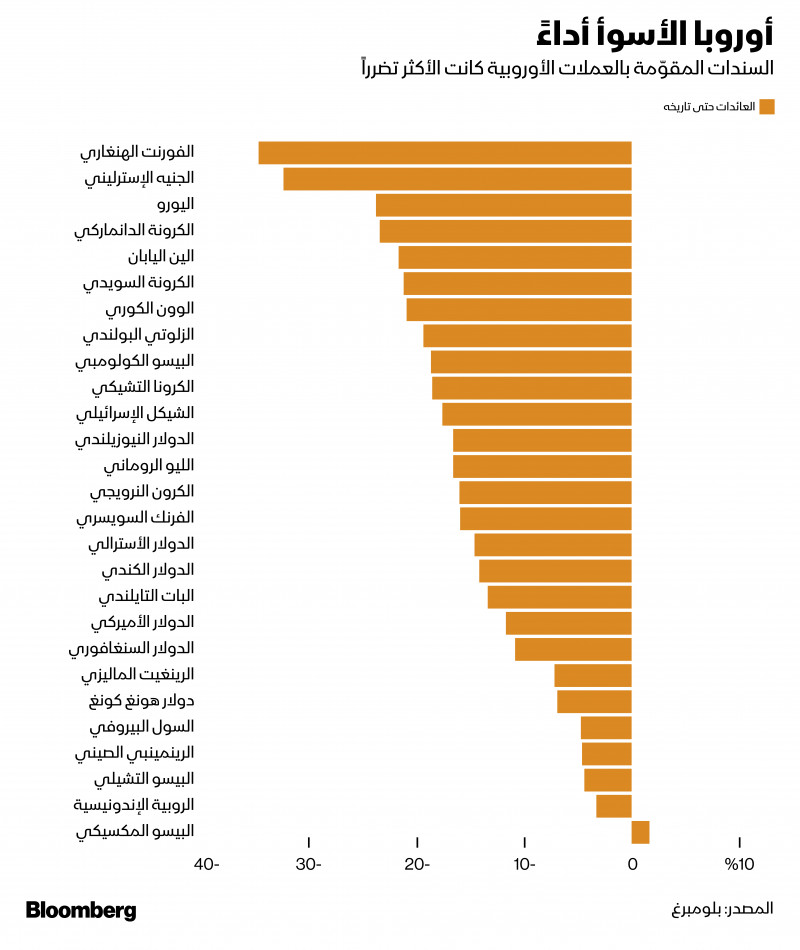

كان أداء السندات المقوّمة بالعملات الأوروبية دون المستوى في عام 2022، بعد أن فاقمت أزمة الطاقة في القارة احتمالات حدوث ركود. وأدّت التقلبات الكبيرة في أسواق العملات، مدفوعة بأعلى معدل تضخم منذ عقود في عديد من الدول، إلى مضاعفة الخسائر للمستثمرين الذين يتتبعون محفظة الدولار.

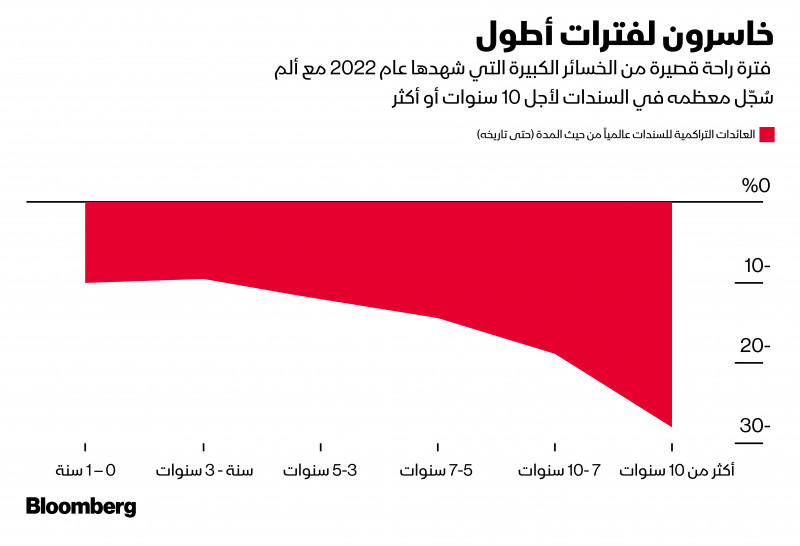

لم تسلم السندات ذات الأجل الأقصر من الخسائر، على الرغم من أن خسائرها السنوية حتى تاريخه، التي تقترب من 10%، أقل بكثير من الانخفاض الذي يقارب 30% بالنسبة إلى السندات ذات آجال استحقاق تزيد على 10 سنوات.

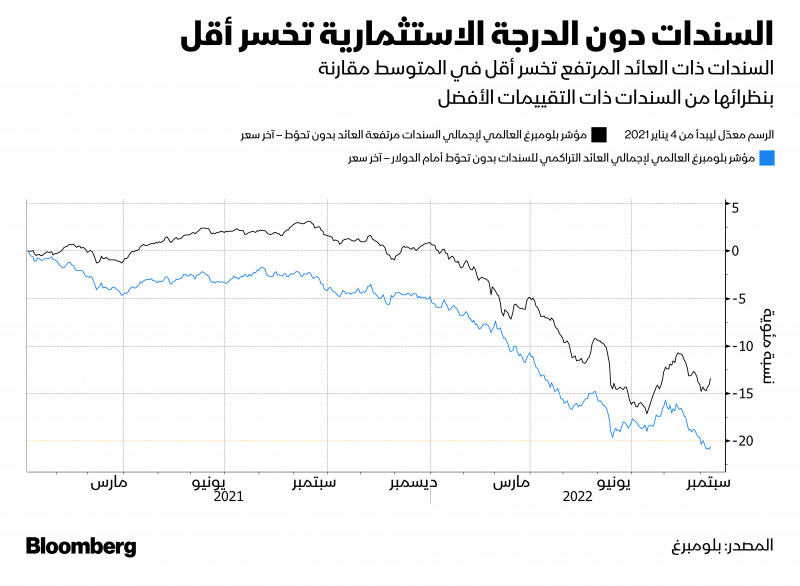

خسرت السندات ذات العائد المرتفع على مستوى العالم أقل من نظيراتها ذات الدرجة الاستثمارية منذ أوائل عام 2021، وهذا يشير إلى أن المستثمرين لا يضعون في الحسبان الركود العميق، في الوقت الذي تشكّل السندات فيه مخزن قيمة في مواجهة ارتفاع الأسعار المعيارية.

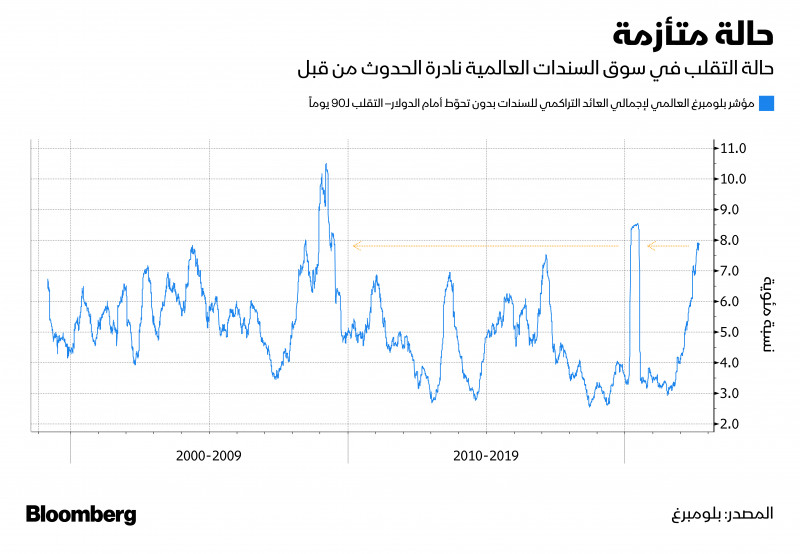

أدت الزيادة في تكاليف الاقتراض عالمياً إلى تقلّب أسواق الديون، مع ارتفاع التقلبات إلى المستويات التي سُجّلت آخر مرة في يوليو 2020. وفي ظل عدم إعلان البنوك المركزية عن انتصارها في المعركة ضد التضخم حتى الآن، قد يُضطّر مستثمرو السندات إلى التأهب لمزيد من الاضطرابات في المستقبل.