أدوات الدين التركية تثير شهية الأجانب بعد رفع أسعار الفائدة على الليرة

05:58 صباحاً 28 يناير 2021 حدثت فى 05:19 مساءً 24 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

تتدفق كبرى المؤسسات التي تستثمر في شراء أدوات الدين بالأسواق الناشئة، وتحقق أفضل العوائد، إلى السوق التركية.

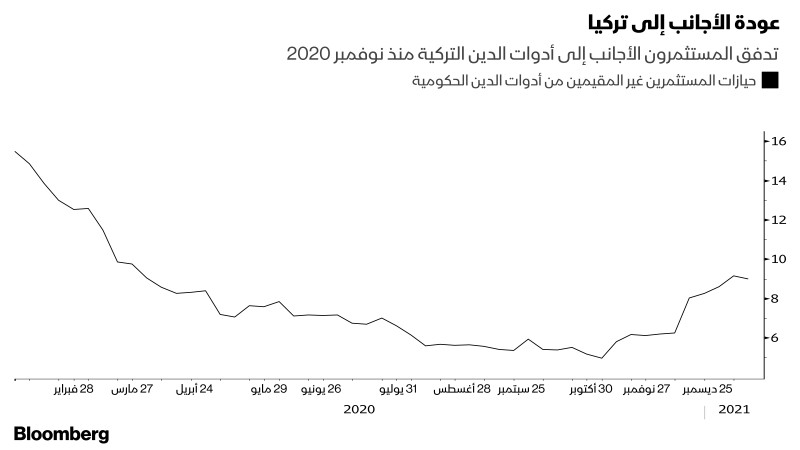

وتزايدت شهية الأجانب لشراء الديون التركية بعد فترة اتسمت بالاضطرابات منذ سبتمبر 2018، عندما امتلكوا 20% من إجمالي أدوات الدين التركية. وتقلصت حصة الأجانب في الدين التركي إلى أدنى مستوى لها على الإطلاق عند 3.3% في نوفمبر 2020، لكنها استمرت في الارتفاع منذ ذلك الحين.

وترى شركة "باسيفيك إنفستمنت مانجمنت" (Pacific Investment Management Co) و"أموندي" (Amundi) و"يو بي إس أسيت مانجمنت" (UBS Asset Management) إمكانية تحقيق أرباح من حيازة أدوات الدين التركية خلال 2021، وتراهن على أن زيادة أسعار الفائدة على الليرة التركية ستساعد في تقليل التضخم وإبطاء نمو الائتمان، وهما عاملان يشغلان اهتمام حاملي السندات التركية.

وعندما يتراجع التضخم وتتباطأ وتيرة نمو الائتمان بتركيا بعد رفع أسعار الفائدة على الليرة، سيكون ذلك بمثابة تحول من عام 2020، عندما تراجعت الليرة للعام الثامن على التوالي وخسرت السندات المحلية 13%، بعدما دعم الرئيس رجب طيب أردوغان تخفيف السياسة النقدية (خفض أسعار الفائدة).

ويراهن المستثمرون على أن أردوغان، رغم أنه لا يزال مؤيداً لخفض أسعار الفائدة، سيسمح لفريقه الجديد للإدارة الاقتصادية بمتابعة عملهم.

وتعهد محافظ البنك المركزي التركي الجديد، ناجي اقبال، الذي تولى مهام منصبه في نوفمبر 2020، باتباع سياسة نقدية أكثر تقليدية، ورفع سعر الفائدة مرتين في العام الماضي، للحد من التضخم ووقف تراجع الليرة.

وقال برامول داوان، رئيس قسم الأسواق الناشئة في شركة "باسيفيك إنفستمنت مانجمنت" والمعروفة باسم "بيمكو" ومقرها في "نيوبورت بيتش" بكاليفورنيا الأمريكية، وتفوق صندوقها على 96% من أقرانه على مدى السنوات الخمس الماضية:

نعتقد حالياً أن الوقت مناسب للاستثمار في تركيا

وأضاف "السياسات التي نتابعها تسير في الاتجاه الصحيح، وطالما أن تركيا تتبع تلك السياسات، يمكنها أن تستفيد من البيئة الخارجية المواتية للأسواق الناشئة".

وفي تصويت بمنح الثقة للفريق الاقتصادي الجديد بتركيا، ضخ المستثمرون الأجانب 3.1 مليار دولار لشراء سندات بالليرة التركية منذ نوفمبر 2020.

وكان الأجانب مشترين صافين كل أسبوع بين تعيين اقبال في منصب محافظ المركزي التركي ويوم 8 يناير 2021، مع وصول التدفقات الأسبوعية إلى ذروتها في يوم 18 ديسمبر 2020، على غرار مستواها في عام 2017 وفقا لبيانات البنك المركزي التركي.

حماس للسوق التركية

ورفعت المشتريات حصة حيازة الأجانب من الدين المحلي التركي إلى 4.4%، وهي نسبة منخفضة للغاية وفق المعايير الدولية، إذ يمتلك غير المقيمين (الأجانب) 24% من السندات الروسية، و30% في جنوب إفريقيا، و48% في المكسيك.

كما رفعت مؤسستا "أموندي" و"يو بي إس" تركيا إلى "زيادة الوزن" في مخصصات حيازتهما بديون الأسواق الناشئة.

وقال نيك إيسينجر، الرئيس المشارك لصناديق الدخل الثابت بالأسواق الناشئة في "فانجارد أسيت مانجمنت" (Vanguard Asset Management) بلندن التي تفوق صندوق ديونها بالأسواق الناشئة على 99% من نظرائه، إن المؤسسة سارعت إلى البيع على المكشوف لأدوات الدين بالليرة التركية بعد رفع سعر الفائدة للمرة الثانية في نهاية 2020.

وقال هاكان أكسوي، كبير مديري صناديق السندات السيادية بالأسواق الناشئة بـ"أموندي" في لندن: "بدأت تركيا تسير في الاتجاه السليم مؤخراً".

وتابع "العملة التركية تواجه ظروفاً صعبة، وتحقق مكاسب لتجار الفائدة. في الوقت الذي تكون فيه العائدات سلبية على مستوى العالم بالعديد من الدول، يقوم البنك المركزي التركي برفع أسعار الفائدة، ويعد بإصلاحات، وهذا يجعلنا متحمسين بشأن السوق التركية ".

وجذبت تركيا طلباً قياسياً أثناء طرح أول سندات دولية "يوروبوند" في عام 2021، إذ جمعت 3.5 مليار دولار من خلال طرح مكون من جزأين من الأوراق المالية المقومة بالدولار.

وقالت وزارة الخزانة التركية في بيان يوم 20 يناير إن الطلب على سنداتها الدولية تجاوز 15 مليار دولار، وهو أعلى مستوى على الإطلاق لإصدار سندات تركية في أسواق المال الدولية. ومع ذلك، يرغب بعض مستثمري الأسواق الناشئة في رؤية المزيد من الأدلة على حدوث تحول.

"المزيد من الانسجام"

وقال جوستافو ميديروس، نائب رئيس الأبحاث في مجموعة "أشمور" (Ashmore Group Plc)، ومقرها لندن: "لم نشهد تحسناً بعد.. لقد حدث الكثير من الضرر فيما يتعلق بمصداقية البنك المركزي التركي وثقة المستثمرين الأجانب وتقييم العملة في السنوات الأخيرة. نحن بحاجة إلى مزيد من الانسجام في السياسة النقدية والمالية لاستعادة الثقة في السوق".

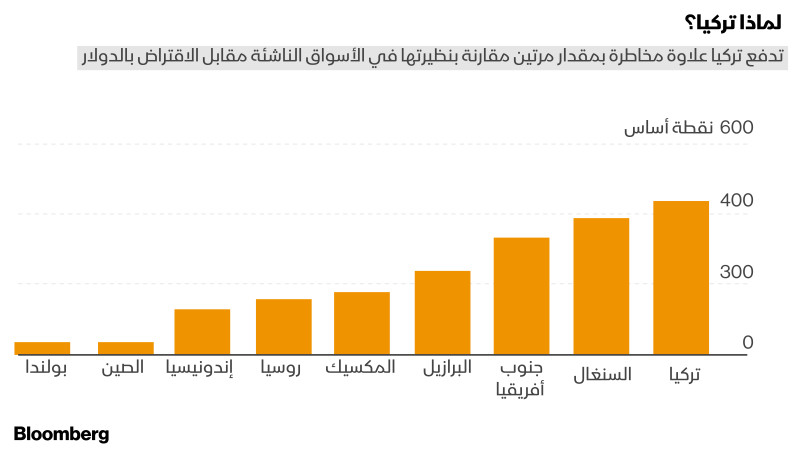

وأكبر مصدر قلق لحملة السندات، هي المدة التي سيسمح فيها أردوغان، الذي أقال اثنين من محافظي البنك المركزي التركي، في العامين الماضيين، للهيئة التنظيمية (المركزي) بإبقاء أسعار الفائدة مرتفعة.

وكرر أردوغان معارضته لرفع أسعار الفائدة في مناسبتين منفصلتين خلال الشهر الجاري.

وقال برامول داوان، رئيس قسم الأسواق الناشئة في "بيمكو": إن هذه مخاطرة لا يمكن لأحد التنبؤ بها، وعلى المستثمرين أن ينظروا بدلا من ذلك إلى المعطيات الأساسية".

وأضاف "إذا كنت تسعى لتحقيق نمو أكثر اعتدالاً، والذي يتماشى مع الواقع الاقتصادي لتركيا، فعندئذ سيأتي المستثمرون الأجانب.. إنه اقتصاد ضخم ويعاني من قلة الاستثمارات ويريد الناس أن يكونوا قادرين على المخاطرة".