إعادة شراء الشركات لأسهمها.. لا أحد يربح للأبد

بقلم: Stephen Gandel

المصدر: بلومبرغ - مقال رأي

11:01 صباحاً 08 فبراير 2021 حدثت فى 05:14 مساءً 17 نوفمبر 2023

Stephen Gandel is a former Bloomberg Opinion columnist covering banking and equity markets. He was previously a deputy digital editor for Fortune and an economics blogger at Time. He has also covered finance and the housing market.

تعديل مقياس القراءة

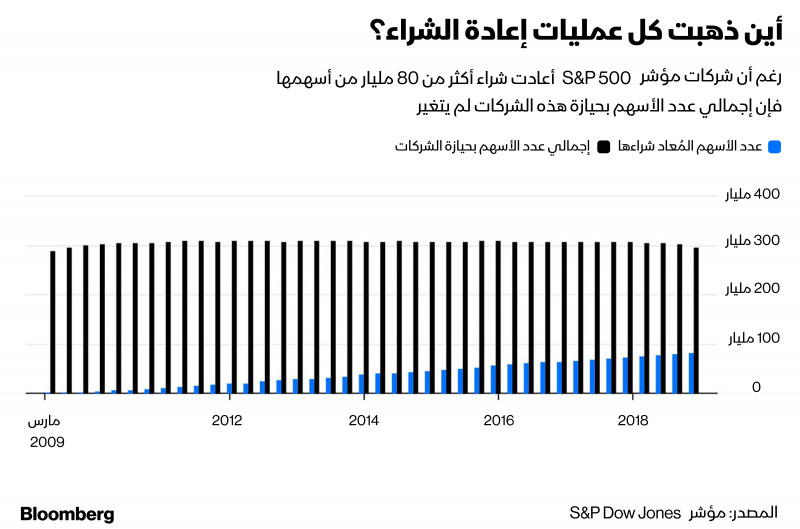

دعوني أطرح عليكم المسألة الحسابية البسيطة التالية: إذا كانت الشركات المُدرجة في مؤشر "إس آند بي 500" (S&P 500) تملك 289 مليار سهم قائم، وأعادت شراء 82 مليار سهم في 10 سنوات، كم يبلغ عدد الأسهم التي ستملكها في نهاية هذه السنوات الـعشر؟ الإجابة طبعًا هي 294 مليار سهم، أي أكثر بـ 5 مليارات من عدد الأسهم الذي بدأت منه.

لا أظن أنها الإجابة التي توصلت إليها، أليس كذلك؟ غير أنها الأرقام الفعلية التي سُجِّلَت خلال العقد الماضي، والتي تُشير إلى حقيقة أن المستثمرين قد لا يكونوا أكبر المستفيدين من عمليات إعادة شراء الأسهم كما اعتقدنا لفترة طويلة.

أين اختفت إذن عمليات إعادة شراء الأسهم؟.. رغم أن الشركات المُدرجة في مؤشر "إس آند بي 500" (S&P 500) أعادت شراء أكثر من 80 مليار سهم، إلا أن عدد الأسهم القائمة فيها لم تتغيّر.

* الأسهم المُعاد شراؤها (تراكمية) * إجمالي الأسهم القائمة

دار الكثير من النقاش حول قيمة عمليات إعادة شراء الأسهم؛ لأن الشركات وفّرت أموالاً طائلة منذ قرر الرئيس الأمريكي دونالد ترامب تخفيض الضريبة على الشركات، واستثمرتها في إعادة شراء أسهمها.

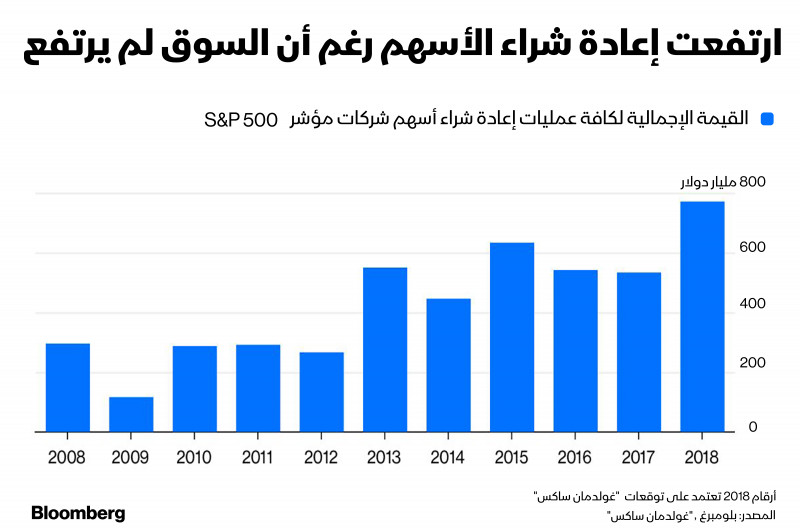

وتفيد شركة "إس آند بي غلوبال" أن نسبة عمليات إعادة شراء الأسهم، التي شهدت نموًا ملحوظًا طوال سنوات العقد الماضي، ارتفعت بحوالي 50% في 2018 لتصل إلى 800 مليار لدى الشركات المُدرجة في مؤشر "إس آند بي 500"، مسجلةً ارتفاعًا سنويًا جديدًا.

ويرى الكثير من المراقبين أنها نتيجة سيئة سببها التخفيضات الضريبية، بل ويعتبرونها مجالاً ضعيفًا لتأمين أرباح الشركات بوجهٍ عام، ومن المحتمل حتّى أن تؤدي هذه الموجة إلى سنّ لوائح جديدة لتنظيم هذه العمليات.

واقترح عضوان ديمقراطيان بمجلس الشيوخ الأمريكي وهما السيناتور "بيرني ساندرز" (Bernie Sanders) والسيناتور "تشاك شومر" (Chuck Schumer)، إقرار تشريعٍ يحدّ من قدرة الشركات على إعادة شراء الأسهم. وتبعهما السيناتور الجمهوري "ماركو روبيو" (Marco Rubio) بمقترح لتقييد عمليات إعادة الشراء بزيادة الضرائب على الأرباح الرأسمالية، بما يضبط مستوى الأفضلية التي تمتاز بها عمليات إعادة شراء الأسهم على الأرباح التي تخضع لضريبة الدخل.

ويبدو أن جميع الآراء المتعلّقة بعمليات إعادة شراء الأسهم تتفق بأنها طريقة تتبعها الشركات لإعادة الأموال إلى المساهمين، وتقوم آلياتها على حقيقة أن عمليات إعادة شراء الأسهم تُقلّل من عدد الأسهم القائمة، ما يزيد من قيمة السهم الواحد للإيرادات المستقبلية.

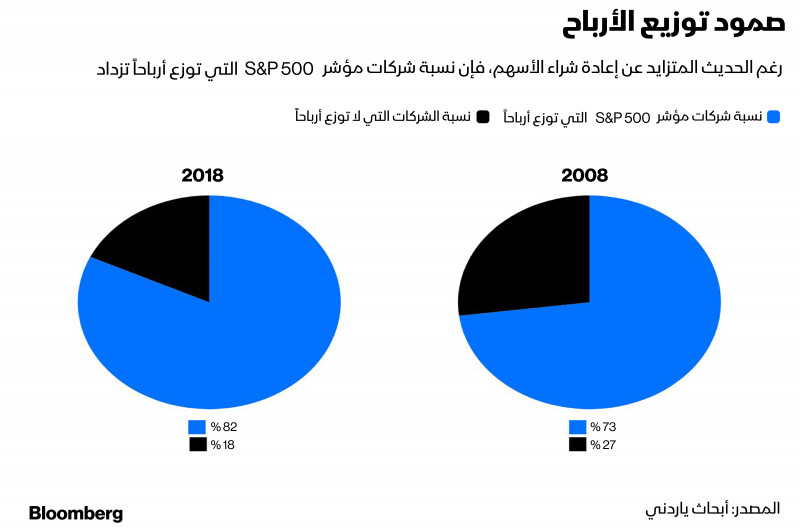

ويستفيد المساهمون البائعون بحصولهم على سعر أعلى قليلاً من الذي كانوا سيجنونه إن لم تشترِ الشركات هذه الأسهم، الأمر الذي سيستفيد منه المستثمرون المتأنون أيضًا، لكن الخطأ يبقى واردًا في هذه القصّة البسيطة. ورغم النقاشات الكثيرة المتداولة حول عمليات إعادة شراء الأسهم، فقد ارتفعت نسبة الأرباح التي توزّعها الشركات المُدرجة في مؤشر "إس آند بي 500".

يارديني: كبار المديرين التنفيذيين يجنون جميع أرباح إعادة الشركات شراء أسهمها

وكتب الخبير الاستراتيجي في مجال الأسهم "إد يارديني" (Ed Yardeni) مقالاً عن عمليات إعادة شراء الأسهم، عبّر فيه عن كونه مخطئا في تأييده لها. إذ يقول إن جميع الأرباح المولّدة من إعادة شراء حصص الأسهم تعود إلى كبار المديرين التنفيذيين، موضحًا في صحيفته الإخبارية الدورية أن "عمليات إعادة شراء الأسهم لم تُصمَّم لإعادة الأموال إلى المساهمين كما يظّن الكثيرون".

ويضيف "يارديني" أن الشركات المُدرجة في مؤشر "إس آند بي 500" أنفقت نحو 4.5 تريليون دولار على عمليات إعادة شراء الأسهم خلال السنوات الـ10 الماضية، إلا أن حساباته، التي تشمل بعض التعديلات، تفيد بأن الأسهم القائمة لدى هذه الشركات انخفضت بنسبة 2 بالمئة فقط خلال الفترة نفسها. ما سبب هذا الفرق؟ إنها تعويضات أسهم الموظفين.

ويؤكد يارديني أن عمليات إعادة الشراء لم تُعد أموالاً للمساهمين ولم تزِد من أسعار الأسهم، كلّ ما فعلته أنها أعادت شراء الأسهم التي أُصدرت للموظفين، ما أتاح زيادة تعويضات كبار المديرين التنفيذيين بتوفير خيارات شراء الأسهم.

وبحسب البيانات المقدّمة من شركة "أس أند بي دوو جونز" (S&P Dow Jones Indices)، فإن الشركات الأعضاء حاليا في مؤشر "إس آند بي 500" كانت تملك 284 مليار سهم قائم مطلع عام 2009، وأعادت شراء 81.5 مليار سهم حتّى نهاية 2018، ما يعني أن الأسهم القائمة كان يجب أن تنخفض بنسبة 29 بالمئة تقريبًا بدلًا من أن تهبط 2 بالمئة، وفقًا لحسابات يارديني أو ترتفع قليلاً كما تُبيّن بيانات (S&P).

وحتّى بعد احتساب إصدار الأسهم وتغييرات تعداد الحصص بسبب عمليات الشراء، فقد وجدت أن حوالي ُثلثي ما تنفقه الشركات على عمليات إعادة الشراء، خُصّص لموازنة تعويضات المديرين التنفيذيين، وللقصّة بقية.

عادةً ما يتم سرد حكاية حول عمليات إعادة شراء الأسهم، تقول إن الشركات لديها قدر من الأرباح تختار استخدامها من أجل دعم أسهمها بإعادة شرائها، لكن "مجلس معايير المحاسبة المالية" بدأ في عام 2005 بإجبار الشركات على صرف تكلفة مِنَح خيار شراء الأسهم، على الرغم من أنها ليست مصروفًا نقديًا، هذا يعني أن عمليات إعادة الشراء لا تُموِّل منح شراء الأسهم فعليًا. علمًا بأن صافي أرباح الشركات يشمل تكلفة خيارات شراء الأسهم أساسًا، وعندما تصل إلى صافي أرباح الشركة تكون هذه الأموال قد "أنفقت" بالفعل.

تعد عمليات إعادة الشراء هي مجرّد وسيلة لتصفية تلك الحسابات، وبدونها سيدفع المساهمون فعليًا تعويضات الأسهم مرتين - مرّة عندما تُصرَف، وثانية جرّاء تخفيض قيمة الأسهم الإضافية - ويحصل المدراء التنفيذيون على خيارات شراء الأسهم في كلا الحالتين. ويرتبط نمو عمليات إعادة الشراء خلال العقد والنصف الماضي ارتباطًا وثيقًا بالتغّير الذي حصل في المبادئ المحاسبية لخيارات شراء الأسهم بدءًا من عام 2005، وقد أُجريت بعض الأبحاث لتفسير هذا التغيير.

وسجّلت عمليات إعادة شراء الأسهم نموّا ملموسًا العام الماضي، حتّى في ظل ثبات وضع السوق.

* إجمالي قيمة جميع عمليات إعادة شراء الأسهم التي قامت بها الشركات الأعضاء في مؤشر "إس آند بي 500" (S&P 500)

إذًا من المستفيد من عمليات إعادة الشراء، هل هم المدراء التنفيذيون أم المساهمون؟.. يمكن تشبيه هذه العمليات بنفقات التسويق أو الإيجار أو أي مصاريف أخرى؛ فإذا أُنفقت على المدراء التنفيذيين المناسبين، فستعود بالمنفعة على المساهمين.

وعلى الأرجح فإن الزيادة في تعويضات المديرين التنفيذيين قد أدت إلى إهدار الكثير من عمليات إعادة الشراء. كما أنها تقترح أنّ جميعنا، وأنا معكم، نقضي وقتًا طويلاً في دراسة أعراض المسألة وليس حلها، فتعويضات المدراء التنفيذيين هي المشكلة، في حين أن عمليات إعادة الشراء لا تتعدى كونها نشاطًا استثماريًا.