"صفر" عائدات على استثمار الأسهم في 2022.. سيُعتبر نجاحاً!

بقلم: Jared Dillian

المصدر: بلومبرغ - مقال رأي

12:41 صباحاً 03 يناير 2022 حدثت فى 05:19 مساءً 17 نوفمبر 2023

Jared Dillian is the editor and publisher of The Daily Dirtnap, investment strategist at Mauldin Economics, and the author of "Street Freak" and "All the Evil of This World." He may have a stake in the areas he writes about.

تعديل مقياس القراءة

بعد التحدث مع عدد من اللاعبين في السوق على مدى الأسابيع القليلة الماضية، يبدو أنَّ هناك إجماعاً واسعاً على أنَّ عام 2022 سيكون صعباً أكثر من العام المنصرم، وهو ما يجعلني أتساءل ما إذا كانت الأسهم سترتفع بنسبة 20% أخرى أم لا هذا العام، متحدية التوقُّعات الهبوطية مجدداً. لكن الأمور مختلفة قليلاً عما كانت عليه قبل عام من اليوم.

اقرأ أيضاً: بعد عام المفاجآت.. ماذا تترقب أسواق الأسهم في 2022؟

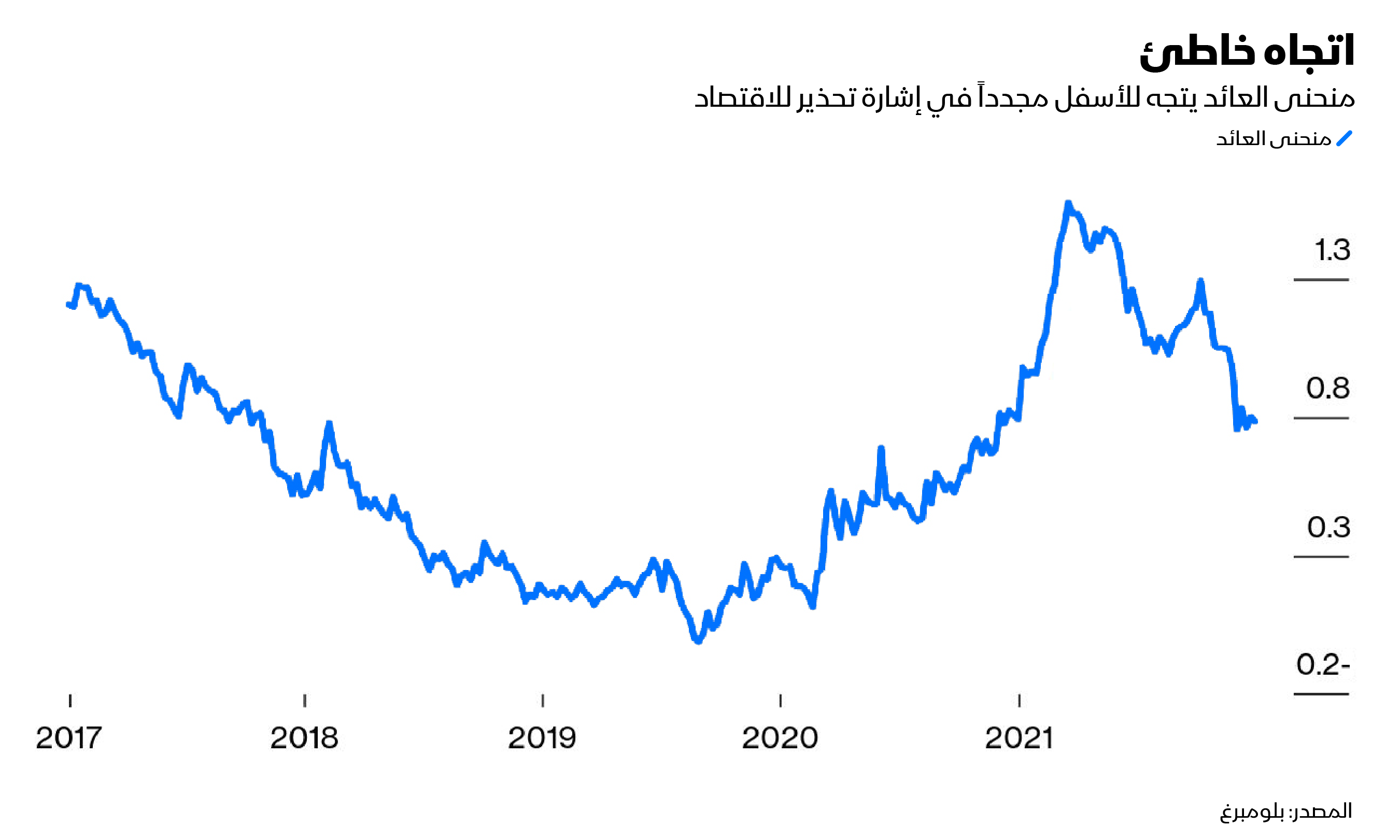

بداية، يبدأ الاحتياطي الفيدرالي الأمريكي عملية تحويل سياسته النقدية فائقة التيسير، وهو لا يتحرك بسرعة كافية بالمقارنة مع اندفاعة التضخم، لكنَّه يفعل ذلك في بيئة أصبحت فيها الأسواق حساسة بشكل متزايد لاحتمالية ارتفاع أسعار الفائدة بسبب الحجم الهائل للاستدانة في النظام، وحجم الديون الذي حملته الحكومات على عاتقها في السنوات القليلة الماضية. لم يرفع الفيدرالي الفائدة بعد، وعلى الأغلب لن يفعل قبل مارس، لكنَّ منحنى العائد استوى بالفعل إلى معدّل ضئيل للغاية يبلغ 80 نقطة أساس، مما يشير إلى أنَّنا نقترب أكثر من حدوث ركود.

اقرأ المزيد: استراتيجيو "وول ستريت" ينصحون باقتناص الأسهم المتراجعة غير مبالين بارتفاع الإصابات

فحصت بعض الدورات القليلة لاستواء منحنى العائد، وكل واحدة مصحوبة بمجموعة كبيرة من التحليلات الحمقاء. الأولى؛ هي الآليات الكامنة وراء التقديرات، والبروتوكول المتبع عادة هو استخدام الفرق بين عائد سندات الخزانة الأمريكية لأجل عامين و10 أعوام، لكن هناك بعض المتشددين المزعجين الذين يخرجون دائماً عن العادة ويقولون، إنَّه يجب عليك حقاً استخدام عائدات أذون الخزانة لأجل ثلاثة أو ستة أشهر بدلاً من عائدات العامين، وعادة يستغرق المنحنى وقتاً أطول للانقلاب عندما تستخدم الأذون كمعيار، مما يمنح الناس أملاً في أنَّ الركود سيكون في وقت أبعد مستقبلاً مما يعتقدون.

الثانية؛ هي التكهنات بأنَّ هذه المرة الأمور مختلفة، وأنَّ هذا الاستواء بشكل خاص لمنحنى العائد أو حتى الانقلاب؛ ربما لن ينتج عنه الركود. لكنَّ منحنى العائد هو بطل مؤشرات السوق الثقيلة بلا منازع -دائماً ما يسبق الانقلاب الركود- وتصبح المسألة فقط مسألة توقيت، وإذا ظل الفيدرالي على مساره الحالي -أو سرّعه- يبدو من المرجح أنَّ منحنى العائد سينقلب في وقت ما في أوائل 2022، مباشرة عند الوقت الذي تبدأ فيه التوقُّعات برفع حقيقي للفائدة، حينها ستبدأ الساعة في الدق، ويمكن أن يحدث الركود في أي وقت خلال الـ18 شهراً المقبلة بالاستناد على العلاقة بين الانقلابات في منحنى العائد والانكماشات الاقتصادية.

الهبوط المحتمل

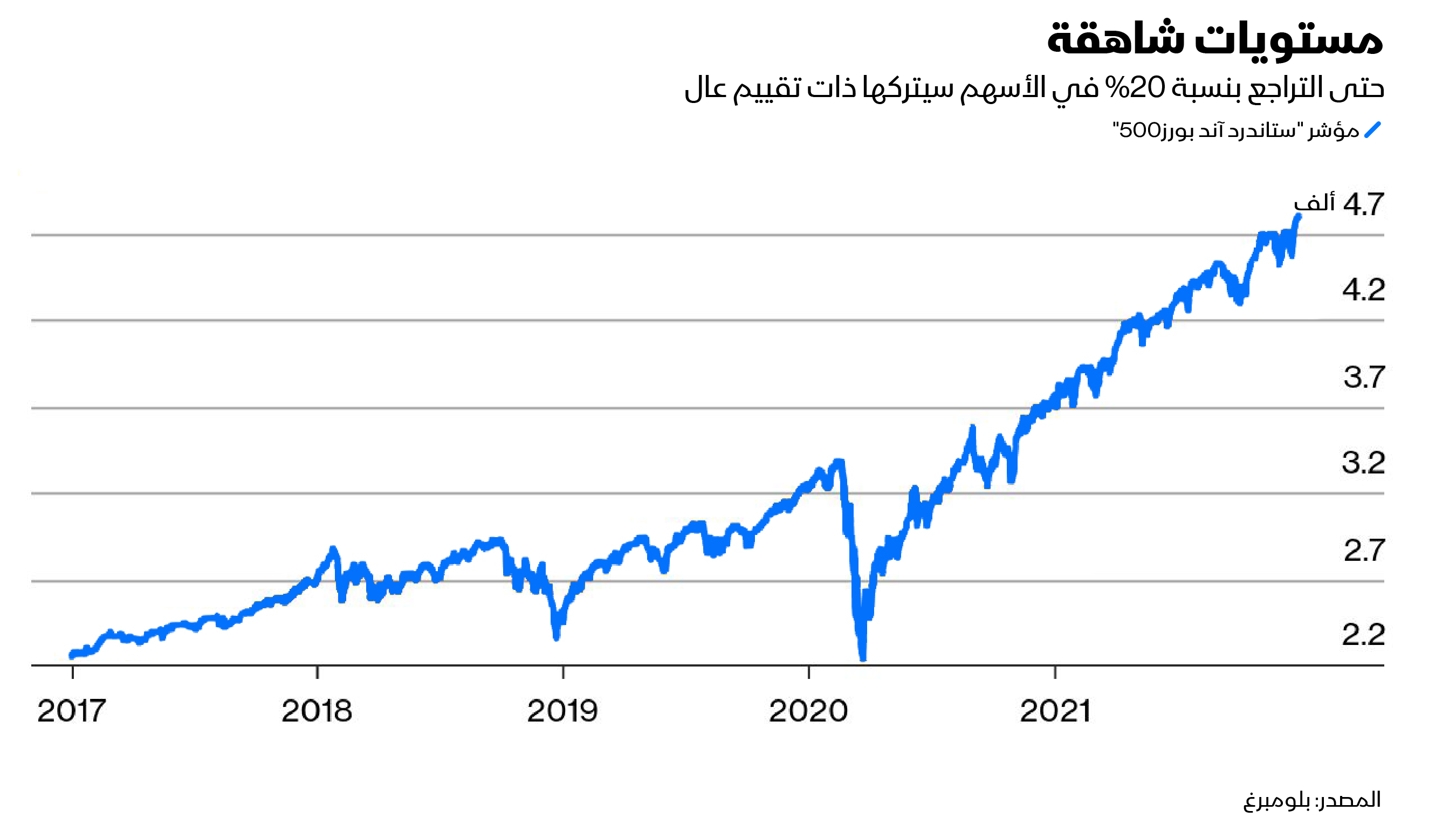

بناء عليه، يصبح السؤال إلى أي مدى ستتراجع سوق الأسهم؟ من المحتمل أن تتراجع كثيراً، لم تكن الأسهم رخيصة بشكل خاص قبل الوباء، وكان هناك الكثير من التكهنات والفقاقيع خلال الثمانية عشر شهراً الماضية أو نحو ذلك، وعلى سبيل المثال؛ فإنَّ أي تراجع بنسبة 20%، وهي التعريف الفني لسوق هابط، سيأخذ مؤشر "ستاندرد آند بورز 500" فقط إلى مستواه في بداية 2021.

يحتاج المستثمرون أيضاً أن يأخذوا في اعتبارهم خاصية ردّ الفعل لدى الفيدرالي. فإذا لم تنحسر معدلات التضخم العالية الحالية؛ فقد يشعر الفيدرالي بالذعر، ويرفع الفائدة بنسب كبيرة وبسرعة كبيرة أيضاً، مشعلاً بذلك شكلاً ما من أشكال الأزمات. وقد أخطأ الفيدرالي بالفعل عندما اعتقد أنَّ التضخم الأسرع "مؤقت"، كما أنَّ مخاطر خطأ صنّاع السياسة بشأن النوع الثاني، ومبالغتهم في رد الفعل، ودفعهم السوق إلى حالة فوضى ليست معدومة.

الانتخابات النصفية

إذا لم يكن ذلك كافياً، فسيأتي عام 2022 بانتخابات الولايات المتحدة النصفية. تشير استطلاعات الرأي الحالية إلى أنَّ الديمقراطيين يتجهون نحو هزيمة نكراء في الكونغرس، مع سيطرة الجمهوريين على مجلس النواب، ويمكن أن يتغير الكثير من الآن حتى نوفمبر، ولكن من الصعب رؤية الديمقراطيين يزيدون أغلبيتهم في هذه المرحلة.

هذا له تداعيات عميقة على السياسة المالية؛ إذ أدت المكاسب الجمهورية الضخمة في انتخابات التجديد النصفي لعامي 1994 و2010 إلى ست سنوات من التقشف النسبي في عهد الرئيسين بيل كلينتون وباراك أوباما، وكانت النتيجة فائضاً في الميزانية في نهاية ولاية كلينتون الثانية، وكان الإنفاق المالي هزيلاً بشكل خاص من عام 2010 إلى عام 2016، وحينها تقلّص عجز الموازنة من حوالي 10% من الناتج المحلي الإجمالي إلى حوالي 2%. الجمهوريون ليسوا بأي حال من الأحوال محافظين مالياً، لكنَّهم بالتأكيد كذلك عندما يكونون في المعارضة.

الإنفاق والتقشّف

من المحتمل أن تؤدي الأغلبية الجمهورية في الكونغرس إلى تضاؤل عجز الموازنة من 3 تريليونات دولار أو أكثر إلى أقل من تريليوني دولار، وبما أنَّ الكثير من العجز الحالي يتكون من المدفوعات التحويلية من الحكومة؛ فإنَّ النتيجة ستكون أقل بكثير من الإنفاق الاستهلاكي وبضع نقاط مئوية أقل في نمو الناتج المحلي الإجمالي. وبما أنَّ التضخم كان مدفوعاً في الغالب بسياسة مالية فضفاضة؛ فإنَّ التقشف لديه القدرة على إبطاء التضخم أو إيقافه.

سيكون عام 2022 أكثر صعوبة على الأسواق المالية والاقتصاد، لكن لا ينبغي لأحد أن يشكو فيما إذا كانت عائدات الأسهم منخفضة للغاية أو صفرية؛ لأنَّ هناك احتمالاً بحدوث ما هو أسوأ بكثير.