S&P: أزمة سيولة البنوك السعودية تمتد إلى عامين

04:18 مساءً 30 يناير 2023 حدثت فى 11:57 صباحاً 01 فبراير 2023

شريف اليماني

المصدر: الشرق

تعديل مقياس القراءة

أزمة السيولة لدى البنوك السعودية ستتواصل خلال العامين الجاري والمقبل، وهو ما سيؤثر على نمو القروض الممنوحة من القطاع المصرفي وقد يمثل قيداً على تمويل المشاريع، بحسب تقرير صادر عن وكالة "إس أند بي"، يوم الإثنين.

"لدى الحكومة ودائع كبيرة لدى البنك المركزي السعودي (ساما)، لكنها لا تستخدم هذه السيولة لتخفيف الضغط على البنوك.. من غير الواضح ما إذا كانت الحكومة ستزيد ودائعها لدى النظام المصرفي في عام 2023"، وفق رومان رايبالكن محلل ائتماني لدى الوكالة.

أشارت الوكالة إلى أنه من المرجح أن يسهم طلب الشركات في زيادة نمو القروض مع تنفيذ مشاريع رؤية المملكة 2030. مع ذلك، قد تؤدي معدلات الفائدة المرتفعة إلى تحول جزء من الودائع إلى أدوات تحمل فائدة، مما يؤدي إلى انخفاض هوامش البنوك.

شح السيولة في البنوك بدا واضحاً العام الماضي، إذ ارتفعت نسبة القروض إلى الودائع على مستوى النظام المصرفي إلى 102% بنهاية الربع الثالث من 2022 من 85% بنهاية عام 2018، بسبب بطء نمو الودائع ومعظمها من القطاع الخاص.

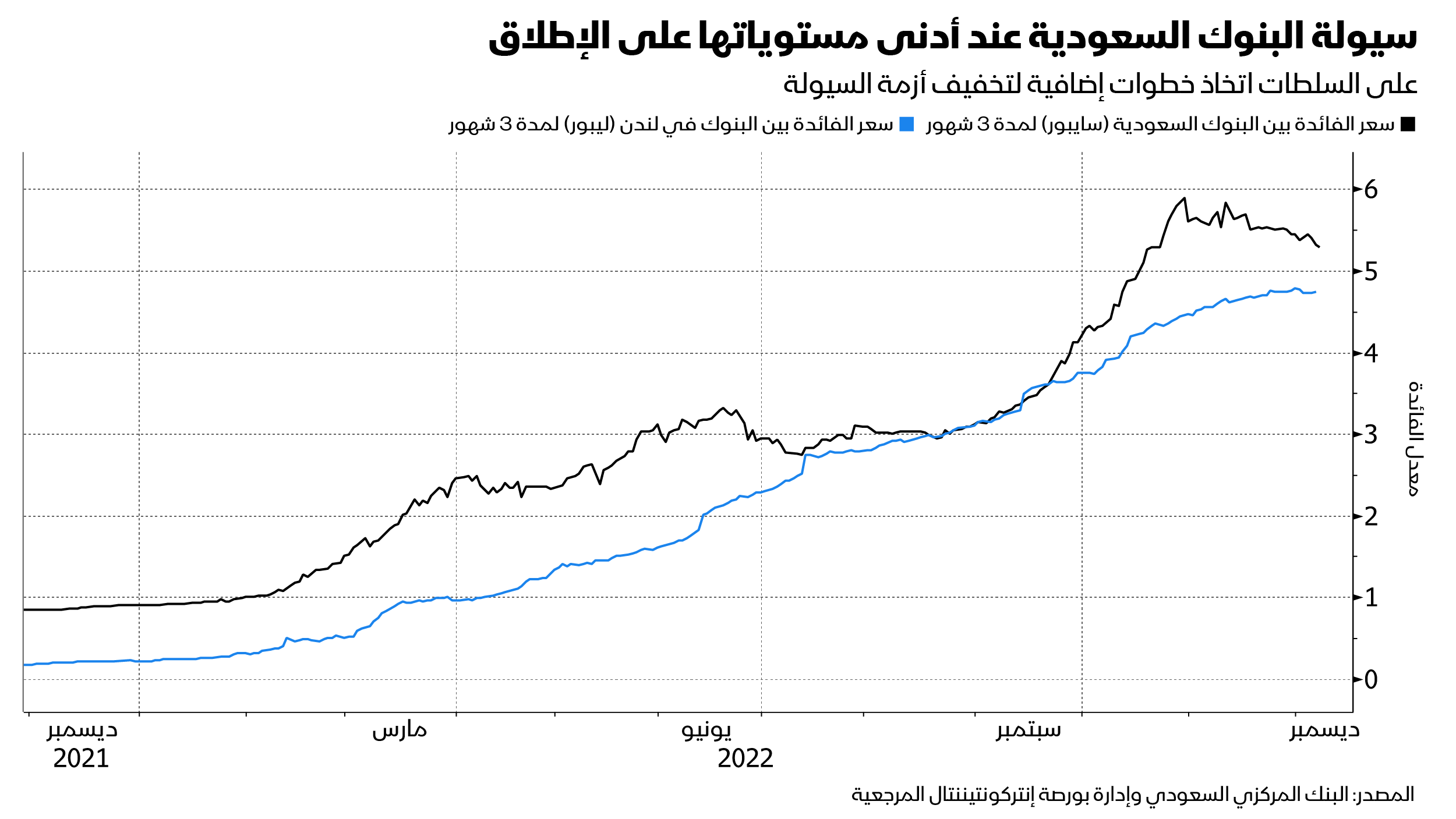

أدى تراجع مستويات السيولة إلى دفع تكاليف التمويل إلى مستويات قياسية العام الماضي، ووصلت إلى أعلى مما كانت عليه خلال الأزمة المالية العالمية عام 2008.

وزير المالية السعودي محمد الجدعان، قال إن نقص السيولة في النظام المصرفي السعودي، "مؤقت" ويعود بشكلٍ أساسي إلى تقلبات السوق الأوسع.

وأضاف في تصريحات نهاية العام الماضي: "لست قلقاً بشأن السيولة، إذ تحت تصرف البنك المركزي السعودي (ساما) رافعات مالية كافية، بما في ذلك استخدام أموالنا".

اقرأ المزيد: وزير المالية السعودي: أزمة سيولة البنوك في المملكة "مؤقتة"

على الرغم من أن الأنشطة المرتبطة بالنفط ستنخفض نتيجة لتخفيضات الإنتاج المتفق عليها في "أوبك+"، فإن الوكالة تتوقع أن يستمر القطاع غير النفطي في التوسع في ظل تنفيذ مشاريع رؤية المملكة 2030، وهذا يخلق فرصاً لإقراض الشركات إذ يتم تخصيص مشاريع استثمارية كبيرة للمقاولين.

ومع ذلك، أشارت الوكالة إلى أن من المرجح أن تشكل قلة توافر التمويل قيداً على تمويل المشاريع لأول مرة منذ فترة.

مؤشرات تراجع السيولة

ساعدت عمليات ضخ الأموال التي قام بها البنك المركزي السعودي خلال جائحة كورونا ولاحقاً في عام 2022 في تجنب الوقوع في أزمة ائتمان وفي دعم النشاط الاقتصادي، وفق تقرير الوكالة. و"نتيجة لذلك، وصل النظام إلى عجز هيكلي في السيولة في منتصف عام 2022، إذ تجاوز حجم الاقتراض من البنك المركزي السعودي حجم الإيداعات لديه".

في غضون ذلك، اختارت الحكومة الاحتفاظ بودائعها لدى البنك المركزي السعودي بدلاً من إيداعها لدى البنوك، بحسب "إس أند بي".

تتوقع وكالة التصنيف الائتماني أن يواصل البنك المركزي السعودي تمديد آجال حزم الدعم والتمويلات الأخرى لتجنب الوقوع في أزمة ائتمان العام الجاري، مع تشجيع البنوك على جذب ودائع القطاع الخاص.

أشارت إلى أن أسعار الفائدة المرتفعة ستدعم انتقال الحسابات الجارية وحسابات التوفير إلى الودائع لأجل، مما يزيد من الضغط على هوامش البنوك.