الدولار مستمر بقوته على العرش ويزدري العملات الضعيفة

بقلم: Marcus Ashworth

المصدر: بلومبرغ - مقال رأي

04:52 صباحاً 18 نوفمبر 2021 حدثت فى 11:21 مساءً 20 أبريل 2022

Marcus Ashworth is a Bloomberg Opinion columnist covering European markets. He spent three decades in the banking industry, most recently as chief markets strategist at Haitong Securities in London.

تعديل مقياس القراءة

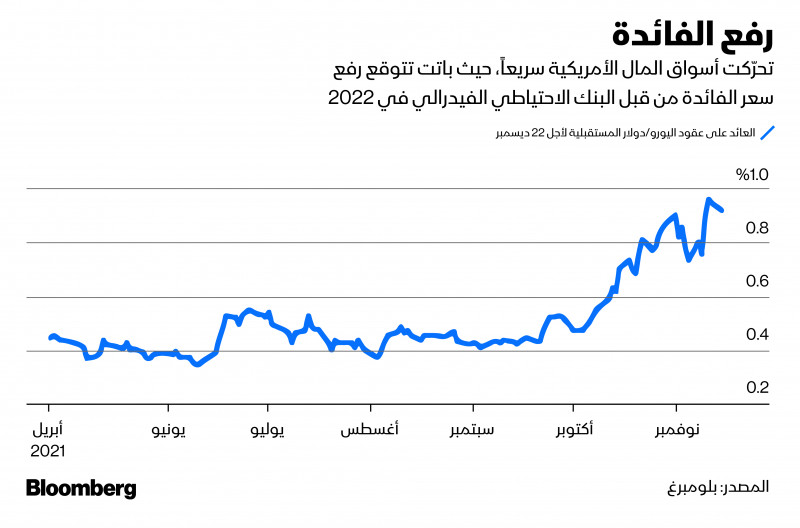

تبقى فرضية أنَّ الدولار هو الملاذ الآمن عالمياً، الأمر الثابت في هذا العالم المتغير باستمرار، ومن المؤكد أنَّ العام الجاري أثبت صحتها، فقد وصل مؤشر الدولار الأمريكي، المعروف باسم "دي إكس واي" (DXY)، والذي يقيس قيمة الدولار مقابل العملات الرئيسية في العالم، إلى أعلى مستوياته منذ يوليو 2020، كما يبدو أنَّه مستعد للمزيد من الصعود، بدعم من التضخم المرتفع في الولايات المتحدة، والتعافي الاقتصادي، وكلاهما زادا الضغط على الاحتياطي الفيدرالي لتقديم موعد رفع أسعار الفائدة، مما يؤدي بدوره إلى زيادة الجاذبية النسبية للدولار.

اقرأ أيضاً: متداولو العملات يتأهبون للتقلبات بانتظار اجتماعات البنوك المركزية

القاعدة الواسعة في سوق العملات عندما تكون العملة الخضراء أكثر قوة، هي أنَّها تضرّ بالاقتصادات –خصوصاً الأسواق الناشئة الهشة- التي تعتمد على واردات السلع المسعّرة بالدولار. وعلى الجانب الآخر، تتلقى الاقتصادات المصدرة للسلع والهيدروكربونات دفعة صرف أجنبي، وكذلك تستفيد مراكز التصدير الكبيرة، مثل الاتحاد الأوروبي واليابان عندما تكون عملاتها أرخص نسبياً أمام الدولار، وبالتأكيد

لايعارض البنك المركزي الأوروبي الضعف البطيء والمطرد لليورو، في الوقت الذي يحاول فيه إدارة التعافي من الوباء.

سياسة الاحتياطي الفيدرالي

يعد الأمر أكثر تعقيداً قليلاً بالنسبة إلى الاقتصاد الأمريكي. فعلى الرغم من العجز التجاري الضخم والمزمن؛ إلا أنَّ الأثر الاقتصادي يعوِّضه إلى حدٍّ ما كون الدولار العملة الاحتياطية في العالم. ويتجنب الاحتياطي الفيدرالي إعطاء أي آراء حول قيمة الدولار عند تحديد سياسة سعر الفائدة، لكنَّ موقفه المتساهل الذي لا يتزعزع بشأن إبقاء أسعار الفائدة قريبة من الصفر، إلى جانب مواصلته شراء سندات بعشرات المليارات كل شهر؛ يصعِّب تبريرهما بشكل متزايد، ويمكن لتقارير سوق العمل القوية الأخرى أن تقلب الميزان.

بين المطرقة والسندان

لا شيء في الحياة بسيط، لذا يتعين على الاحتياطي الفيدرالي أن يحقق التوازن الدقيق بين عدم ترك معدلات الفائدة منخفضة لوقت طويل، بحيث يضطر إلى المبالغة في الرفع لاحقاً لسحق وحش التضخم، و سحب التحفيز بشكل حاد للغاية، والتسبب في تكرار نوبات الغضب المشهودة في 2013 أو 2018. ويعتقد رئيس "فيدرالي نيويورك" السابق، بيل دادلي، أنَّ الفيدرالي قد تأخر للغاية، وهو الآن بين المطرقة والسندان، لكن يظهر وقوف عائد سندات الخزانة الأمريكية لأجل 10 سنوات عند 1.6% أنَّ سوق السندات ما تزال مؤمنة بمهارات البنك المركزي.

اقرأ أيضاً: الدولار هو الملك.. لكن سعره مبالغ فيه

تمثل الزيادة الأحدث في مؤشر أسعار المستهلك بنسبة 6.2% خطراً واضحاً وحاضراً، وإذا استمر هذا التضخم فوق المستوى المستهدف بأميال، فلن يؤدي ذلك سوى إلى تسريع اللجنة الفيدرالية للسوق المفتوحة عملية إنهاء التسهيلات الكمية. وتعطي كشوف المرتبات غير الزراعية في أكتوبر الأقوى من المتوقَّع وزناً لفرضية تعافي الاقتصاد بشكل أسرع من الوباء، بدعم من برامج التحفيز المالي التي تزيد قيمتها على تريليونات عدة من الدولارات، وميزانية بنك الاحتياطي الفيدرالي تقترب بسرعة من 9 تريليونات دولار، وليس من الصعب استنتاج أنَّ كل هذا قد يؤدي إلى رفع أولي أقرب لسعر الفائدة.

ستجعل العوائد المرتفعة الدولار أكثر جاذبية، إذ ستواصل الارتفاع بفضل زيادة عدم اليقين العالمي، ولا يجب أن يكون النمو في الولايات المتحدة هو الأفضل في العالم، وإنما فقط من بين الأفضل، وحجمه وحده سيدعم الدولار بشكل جيد.

هذا لا يعني أنَّ الدولار رخيص، وقد يكون من المحبط مشاهدة أشياء باهظة الثمن تزداد تكلفة، لكنَّ تحسن الظروف الاقتصادية بالتزامن مع المزيد من الحوافز المالية في الولايات المتحدة، يعني أنَّ هناك أسباباً أخرى لتجنُّب العوائد الضئيلة المتاحة في أوروبا واليابان من أجل الأضواء الساطعة في الولايات المتحدة.

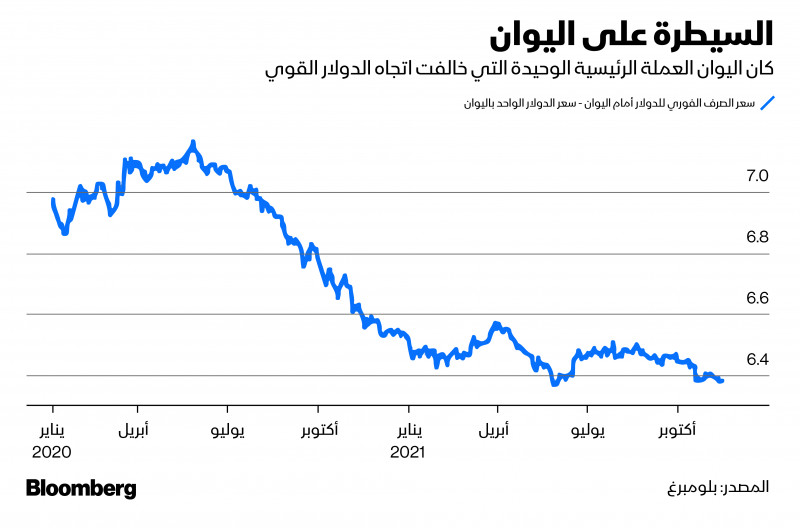

لا يكتمل أي فحص للدولار دون الإشارة إلى الصين. لقد ارتفع اليوان بشكل مطرد مقابل الدولار خلال الـ18 شهراً الماضية، وقفزت الصادرات الصينية بشكل لافت، لكنَّ الصورة الاقتصادية العامة هي صورة نمو ضعيف. لذلك لا تتوهم أنَّ قوة اليوان هي أي شيء آخر غير الأمر الذي يتم التحكم فيه بعناية. وتركز بكين على المهمة المزدوجة المتمثلة في تعزيز الطلب الاستهلاكي المحلي مع الحد من الضرر الناجم عن أزمة الائتمان في سوق العقارات الخارجة عن السيطرة، ولليوان القوي أيضاً ميزة تتمثل في تقليل تأثير ارتفاع أسعار السلع الأساسية في المنتجين المحليين، بالإضافة إلى تقليل تكلفة تخزين الموارد الأساسية.

للتخفيف من بعض تأثيرات تجاوز عملتها للدولار الأقوى؛ قلّصت الصين بشكل مطرد حصة الدولار في سلة العملات المرجحة التي تستخدمها لتحديد السعر المرجعي اليومي لليوان. وعلاوة على ذلك، سمحت لقدر أكبر من رأس المال الأجنبي بالاستثمار في أسواق الأسهم والسندات المحلية، فقد بات المستثمرون الأجانب يمتلكون 2.3 تريليون يوان (360 مليار دولار) من السندات الحكومية الصينية، منجذبين بذلك للعائدات الأعلى بكثير.

التعرّض للصين

بالنسبة إلى صناديق الأسهم، فهذه فرصة لاكتساب تعرّض أوسع لثاني أكبر اقتصاد في العالم، ولكن، في مرحلة ما، ستقرّر السلطات الصينية أنَّ دعم عملتها قد خدم غرضها، وستسمح لليوان بالضعف بشكل طبيعي، مما سيضيف سبباً آخر على المدى المتوسط لامتلاك الدولار، والعملة التي تخضع لضوابط رأس المال هي عملة حصرية للشجعان.

حقاً، لا يوجد الكثير مما يمكنه التغلب على جاذبية الدولار الحالية إلى جانب مؤشر "ستاندرد آند بورز 500" الذي يتقدَّم بثبات نحو المزيد من المستويات القياسية، ويجعل الاقتصاد المزدهر وسوق الأسهم- المدفوعة بمعنويات الخوف من فوات الفرص، واحتمالية رفع أسعار الفائدة عاجلاً وليس آجلاً- العملة الأمريكية مكاناً مريحاً للغاية للتخلص من المشكلات العديدة حول العالم. ومن المفيد أيضاً أنَّ الاحتياطي الفيدرالي لم يعد يدعم الاقتصاد العالمي عن طريق إغراق العالم بالدولارات كما فعل في ذروة الوباء. وفي الوقت الحالي، يعد امتلاك الدولار تجارة لا تحتاج إلى تفكير، على الأقل حتى الركود التالي الذي تقوده الولايات المتحدة، أو بعض الأخطاء من قبل الفيدرالي.