بنوك مركزية آسيوية تستعين بأدوات غير تقليدية لحماية العملات

الهند وإندونيسيا والصين تتطلع إلى بيع السندات بغية دعم العملات المحلية

12:49 مساءً 16 أكتوبر 2023 حدثت فى 07:41 صباحاً 27 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

يتجه صناع القرار في الأسواق الناشئة في آسيا إلى أدوات غير تقليدية لحماية عملاتهم، إذ تؤدي المخاوف من ارتفاع أسعار الفائدة الأميركية على المدى الطويل، وتزايد التوتر العالمي، إلى انخفاض أصول المخاطرة.

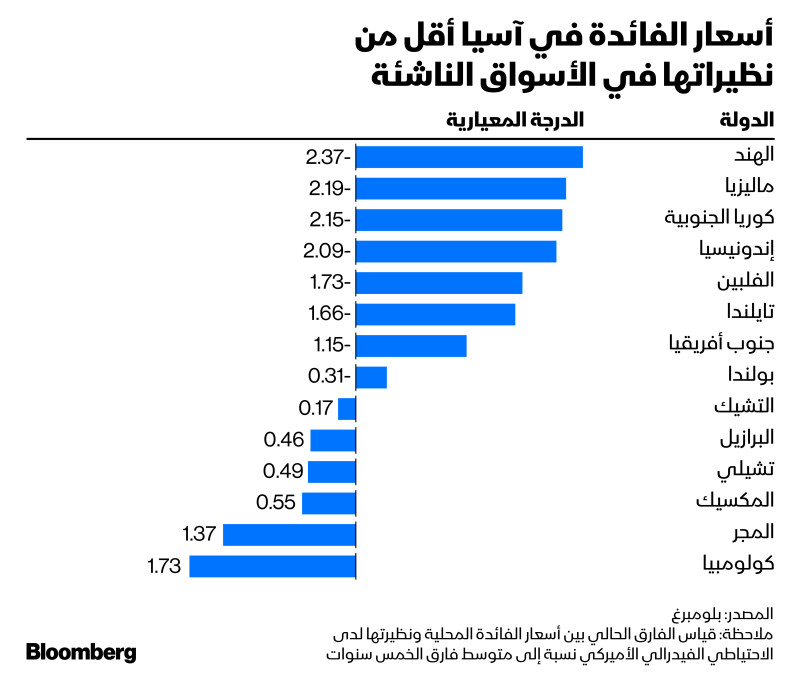

تتعرض العملات الآسيوية بشكل خاص للتدفقات الخارجة لأن أسعار الفائدة القياسية في المنطقة أقل بشكل عام من نظيراتها الناشئة، مما يؤدي إلى فارق أوسع مع الولايات المتحدة.

ومع إحجام البنوك المركزية عن رفع أسعار الفائدة، يتدخل صناع السياسات من خلال سوق السندات. وقال بنك الاحتياطي الهندي هذا الشهر إنه يتطلع إلى بيع المزيد من السندات "لامتصاص" النقد، الأمر الذي من شأنه أن يعزز الروبية. وأصدر نظيره الإندونيسي الشهر الماضي خطاً جديداً للديون لجذب التدفقات. وتبيع الصين كمية قياسية من الديون السيادية بالعملة المحلية في الخارج لزيادة الطلب على اليوان.

سبيل للخروج من المعضلة

قال إيدي تشيونغ، كبير استراتيجيي الأسواق الناشئة في "كريدي أغريكول سي آي بي" (Credit Agricole CIB) في هونغ كونغ، إن إندونيسيا والهند تصدران المزيد من السندات ذات العائد المرتفع لتشجيع التدفقات، وهي "طريقة جديدة لتمكينهما من دعم العملات من دون الاضطرار إلى استخدام احتياطيات النقد الأجنبي. إنها لعبة تُمارس بذكاء شديد".

اللجوء إلى عمليات السوق ومبيعات الديون هو أحد السبل للخروج من معضلة الاضطرار إلى الاختيار بين السماح بانخفاض قيمة العملة أو استهلاك الاحتياطيات أو رفع أسعار الفائدة وإعاقة النمو الاقتصادي.

ارتفع مؤشر بلومبرغ للدولار بأكثر من 6% من أدنى مستوى له في يوليو، إذ زاد المتعاملون رهاناتهم على ارتفاع أسعار الفائدة الأميركية وسط تضخم عنيد وبيانات اقتصادية قوية. وفي الوقت نفسه، تعمل الحرب في أوكرانيا والصراع بين إسرائيل وحماس على دفع أسعار النفط إلى الارتفاع، مما يزيد الطلب على العملة الأميركية كملاذ آمن.

اقرأ أيضاً: الأسهم الآسيوية تتراجع مع عودة رهانات رفع الفائدة الأميركية

تشكل التوقعات بالنسبة للعملات الآسيوية أهمية كبيرة لمؤشرات الأسواق الناشئة العالمية. ويبلغ وزن اليوان والروبية الهندية والروبية الإندونيسية مجتمعة 45% في مؤشر "إم إس سي آي" لعملات الأسواق الناشئة. كما تشكل السندات الحكومية للصين والهند مجتمعة 22.2% من مؤشر "جيه بي مورغان" للسندات الحكومية للأسواق الناشئة، بحسب ممثل البنك الأميركي.

استنزاف المخزونات

يشير انخفاض احتياطيات الهند من العملات الأجنبية إلى أن البنك المركزي كان يستخدمها هذا العام لدعم عملته. واتخذ صناع السياسة في البلاد خطوة أخرى في اجتماعهم في 6 أكتوبر، من خلال الإعلان عن خطة محتملة لبيع السندات لجمع أموال إضافية ودعم الروبية من خلال رفع العوائد.

وكانت التدابير التي استخدمتها الهند حتى الآن ناجحة إلى حد بعيد، إذ ظلت الروبية دون تغيير تقريباً هذا العام حتى مع ضعف معظم نظيراتها الناشئة.

اقرأ أيضاً: الهند تعرض الروبية بديلاً للدولار في التجارة الدولية

أما البنك المركزي الإندونيسي فبدأ في بيع ما يُسمى "بنك إندونيسيا روبية سيكيوريتيز" (Bank Indonesia Rupiah Securities) في منتصف سبتمبر بهدف جذب المزيد من التدفقات. تسمح هذه الأوراق المالية المعروفة اختصاراً باسم "إس آر بي آي" (SRBI)، للمستثمرين العالميين بالتعرض لمخاطر العملة على المدى القصير. وطرحها البنك في الوقت الذي شهدت فيه إندونسيا تدفقات خارجة بلغت 1.1 مليار دولار من السندات الإندونيسية الشهر الماضي، وهي الأكبر منذ عام تقريباً.

"مكملات مبتكرة"

قال فيشنو فاراثان، رئيس قسم الاقتصاد والاستراتيجيات في "ميزوهو بنك" (Mizuho Bank ) في سنغافورة، إن الإجراءات التي اتخذتها الهند وإندونيسيا "تشكل مكملات مبتكرة للغاية لدعم العملة التي تأخذ في الاعتبار أيضاً الاستخدام الحصيف لاحتياطيات العملات الأجنبية. خاصة وأن سحب الاحتياطي يمكن أن يكون سلاحاً ذا حدين، إذ يؤدي فجأة إلى تفاقم عمليات البيع إذا أصبح هناك مخاوف بشأن احتمال حرق السيولة".

وتستخدم الصين مجموعة من التدابير لدعم عملتها. فقد أعلنت الحكومة هذا الأسبوع عن إصدار سندات سيادية مقومة باليوان بقيمة 26 مليار يوان (3.6 مليار دولار) لهذا الربع، مما رفع إجماليها لعام 2023 إلى مستوى قياسي بلغ 55 مليار يوان. ويرى المستثمرون أن الهدف الرئيسي من الإصدار هو دعم العملة المحلية من خلال زيادة الطلب عليها.

اقرأ أيضاً: الصين تضخ أكبر دعم نقدي منذ 2020 لانتشال الاقتصاد

وتدخل بنك الشعب الصيني الشهر الماضي في سوق اليوان الخارجية، مما زاد من تكلفة اقتراض البنوك للعملة من بعضها البعض في هونغ كونغ، وجعلها أقل جاذبية للمراهنة عليها.

مشكلات التحوط

ولبعض هذه التدابير تكاليفها الخاصة. ففي حالة الصين، يجد المستثمرون الذين يملكون سندات الدولة صعوبة أكبر في التحوط مع ارتفاع أسعار الفائدة النقدية.

قال روبرت سامسون، الرئيس المشارك للأصول العالمية المتعددة في "نيكو آسيت مانجمنت" (Nikko Asset Management) في سنغافورة: "لم تعد السندات الصينية فجأة جذابة بالنسبة لنا عندما رفع بنك الشعب الصيني على نحو مفاجئ أسعار الفائدة النقدية في الخارج. إذا لم تتمكن من التحوط وكانت لديك مخاوف بشأن العملة، فلا أعرف كيف تحوز عليها".

عامل مساعد

ورغم أن التدابير الإبداعية المختلفة لا تحل محل استخدام احتياطيات النقد الأجنبي بشكل كامل، فإنها تساعد في تقليل المبلغ المطلوب.

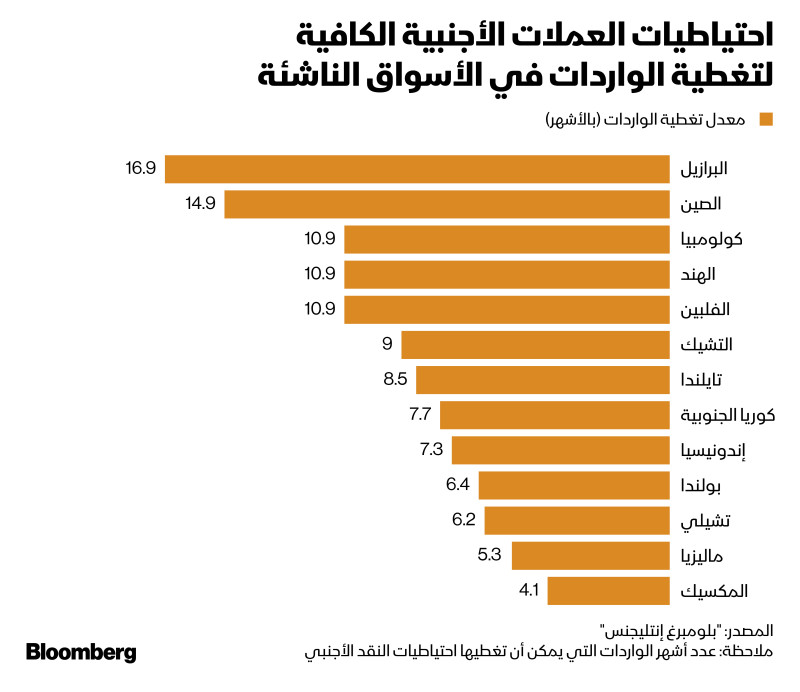

ويتمتع أغلب البنوك المركزية في الأسواق الناشئة بنسبة تغطية للواردات، وهي عدد أشهر الواردات التي تستطيع الاحتياطيات الأجنبية تغطيتها، أعلى كثيراً من القاعدة التقليدية المتمثلة في ثلاثة أشهر.

قال أريندام سانديليا، رئيس استراتيجية الأسواق المحلية الناشئة في آسيا في "جيه بي مورغان تشيس" في سنغافورة، إن "القدرات المالية لا تشكل مصدر قلق في معظم أنحاء آسيا. هناك اختلافات بين الدول، ولكن معظمها يتجاوز بكثير المعايير الاحترازية".